La commissione di massimo scoperto è un costo che la banca addebita abitualmente al correntista. Tuttavia non c’è una definizione univoca di questa commissione dal momento che per alcuni è “il corrispettivo per il mantenimento dell’apertura di credito e indipendentemente dall’utilizzazione dell’apertura di credito stessa“, mentre per altri è “il corrispettivo pagato dal cliente per compensare […]

La commissione di massimo scoperto è un costo che la banca addebita abitualmente al correntista.

Tuttavia non c’è una definizione univoca di questa commissione dal momento che per alcuni è “il corrispettivo per il mantenimento dell’apertura di credito e indipendentemente dall’utilizzazione dell’apertura di credito stessa“, mentre per altri è “il corrispettivo pagato dal cliente per compensare l’intermediario dell’onere di dover essere sempre in grado di fronteggiare una rapida espansione nell’utilizzo dello scoperto di conto”.

Accanto a questo problema sull’inquadramento di questo onere addebitato ai correntisti, ve n’è un altro che quasi sempre impedisce ai clienti di capire come venga applicata dalle banche.

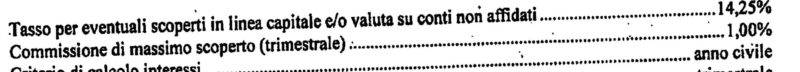

Infatti, nella maggior parte dei contratti non viene indicato altro che la percentuale di questa commissione (come nell’immagine sotto riprodotta), rendendo impossibile per il cliente comprendere la sua reale entità e persino verificarne la corretta applicazione da parte della banca.

In casi come questi la giurisprudenza ha affermato che “la c.m.s., per poter essere valida, deve essere determinata contrattualmente o, comunque determinabile, non solo nel suo ammontare (misura percentuale), ma anche nelle modalità di computo. In altri termini, è necessario che la clausola che la prevede contenga la puntuale indicazione di tutti gli elementi che concorrono a determinarla (percentuale, base di calcolo, criteri e periodicità di addebito) e la specificazione se per massimo scoperto debba intendersi il debito massimo raggiunto anche in un solo giorno o piuttosto quello che si prolunga per un certo periodo di tempo; per cui in assenza di univoci criteri di determinazione del suo importo, la relativa pattuizione va ritenuta nulla, non potendosi ritenere che il cliente abbia potuto prestare un consenso consapevole, rendendosi conto dell’effettivo contenuto giuridico della clausola e, soprattutto, del suo peso economico.

Ove la clausola non preveda espressamente modalità obiettive e criteri per assicurarne la conoscibilità e determinabilità, l’addebito delle commissioni di massimo scoperto si tradurrebbe in una imposizione unilaterale della banca che non trova legittimazione in una valida pattuizione” (App. Bari, sent. n. 66/2014).

E ancora, “è nulla, per indeterminatezza dell’oggetto, la clausola relativa alla commissione di massimo scoperto (Cms) che indichi soltanto la percentuale dell’interesse ma non la base di calcolo né la soglia temporale minima per farla scattare” (Trib. Milano 22.07.2016 n. 9266).

Quando le commissioni di massimo scoperto sono nulle devono essere integralmente eliminate dal conteggio del saldo portando anche a significativi risultati per i clienti (in termini di riduzione del debito o addirittura di riconoscimento di un credito).